2018.05.29

こんにちは。

今回は、平成25年に登場した人気の教育資金の一括贈与に係る非課税制度について説明します。ちなみに、この制度、平成29年9月時点で累計契約数が18万件を突破したそうです。(出典:一般社団法人信託協会)

Q.教育資金の一括贈与に係る非課税制度とは?

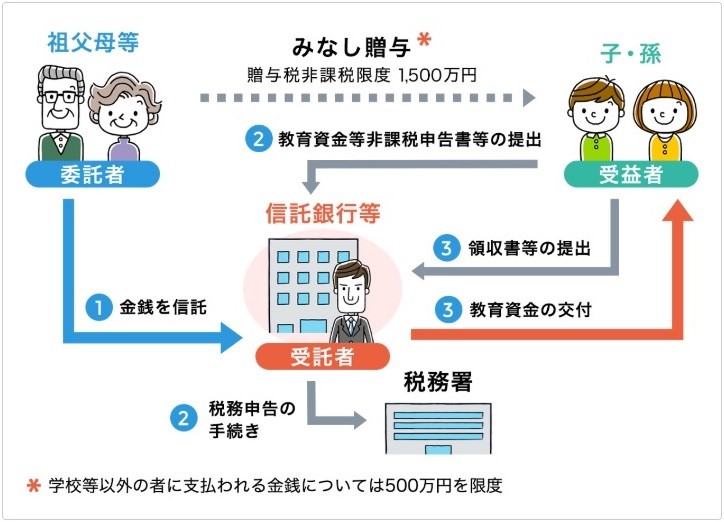

A,祖父母等から30歳未満の子・孫への教育資金の贈与について、受贈者(子・孫)1人につき1,500万円(一定の場合には500万円)を限度として、贈与税が非課税になる制度です。

Q.直接子や孫へ教育資金を贈与すればいいの?

A.信託銀行や銀行等の金融機関に教育資金口座の開設を行い、その口座へ教育資金を一括で預け入れることとなります。

具体的な流れとしては、次のようになります。

出典:一般社団法人信託協会HP

その後、金融機関が祖父母等の教育資金を管理し、教育費が必要な場合には、その都度領収書等を提出することにより、教育資金を払い出す仕組みとなっています。

Q.税務署に対して申告は必要?

A.手続きはすべて金融機関を通して行われるため、税務署へ直接申告等をする必要はありません。(最初のみ教育資金非課税申告書を税務署へ提出する必要がありますが、この手続きも金融機関を通して行われます。)

Q.教育資金の範囲は?

A.①学校等に対して直接支払われるもの

・入学金、授業料、入園料、保育料

・入学(園)試験の検定料

・学用品費、修学旅行費、学校給食費など

②学校等以外に対して支払われるもの(※非課税限度額500万円)

・教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料

・スポーツ(水泳、野球など)又は文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

・上記の役務提供又は指導で使用する物品の購入に要する費用

Q.贈与したお金を30歳までに使い切れなかった場合はどうなるの?

A.使い切れなかった教育資金を子や孫が受け取った場合、贈与税の基礎控除額110万円を超えていれば、贈与税の申告が必要となります。

Q.適用期間は?

A.平成25年4月1日~平成31年3月31日までとなっています。

Q.そもそも親から子への教育資金の贈与は非課税って聞いたけど?

A.その通りです。

国税庁HPでは、贈与税がかからない場合として、次のように例示されています。

|

No.4405 贈与税がかからない場合

贈与税は、原則として贈与を受けたすべての財産に対してかかりますが、その財産の性質や贈与の目的などからみて、次に掲げる財産については贈与税がかからないことになっています。

2 夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの ここでいう生活費は、その人にとって通常の日常生活に必要な費用をいい、また、教育費とは、学費や教材費、文具費などをいいます。 |

このように、扶養義務者からの教育資金の贈与は従来から非課税となっています。

Q.じゃあ教育資金の一括贈与に係る非課税制度って何のためにあるの?

A.実は、先ほどの国税庁HPには、続けて次のように記載されています。

|

なお、贈与税がかからない財産は、生活費や教育費として必要な都度直接これらに充てるためのものに限られます。したがって、生活費や教育費の名目で贈与を受けた場合であっても、それを預金したり株式や不動産などの買入資金に充てている場合には贈与税がかかることになります。 |

つまり、従来からの贈与は、教育資金を必要な都度贈与することが非課税の条件となっている点で異なります。

一括教育資金贈与と従来からの都度贈与、これらを組み合わせれば1,500万以上の教育資金の贈与を非課税にすることが可能です。

贈与をお考えの方は、上手く活用しましょう。