2018.04.03

前回は所得税の予定納税についてお話しさせていただきました。

今回は、法人税の予定納税についてお話しさせていただきます。

まずは前回の復習も兼ねまして、「所得税の予定納税」とはどんなものだったのか見てみましょう。

所得税の予定納税とは、予定納税基準額(前年分の所得金額や税額などを基に計算した金額)が15万円以上である場合、その予定納税基準額の1/3の金額を、第1期分として7月に、第2期分として11月に納付する制度です。

つまり、その年の確定申告の前払いということでしたね。

法人税についても前払いしなければならない制度があります。

これを中間申告制度といいます。

所得税の予定納税と同じく、前期の税額等を基に計算し、今期の税金をあらかじめ納付するものです。

予定納税は税務署から事前に通知が届き、その記載された金額を納付するものですが、中間申告は、自らが原則申告し、そして納付しなければいけません!

この法人税の申告方法には2通りの方法があり、いずれか選択することができます。

それでは、それぞれの申告方法の違いについてみていきましょう!

≪前年度実績による中間申告≫

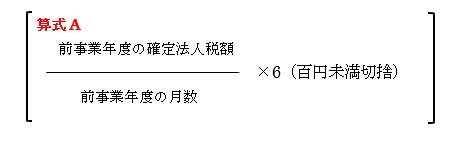

内国法人である普通法人(株式会社や有限会社のことをいい、協同組合や公益法人等を除きます)の事業年度が6カ月を超える場合には、事業年度の開始の日以後6カ月を経過した日から2カ月以内に次の算式Aにより計算した法人税額等を記載した申告書(この申告書を一般に予定申告書といいます)を提出し納付しなければいけません。

また、下記の算式Aにより計算した金額が10万円以下の場合、その他一定の要件に該当する場合には、中間申告の必要ありません。

具体例でみてみましょう!

〈具体例〉

事業年度が12カ月で3月末決算法人の株式会社で、前事業年度の確定法人税額が1,000,000円の場合

まず、申告期限はいつになるのか確認しましょう!

事業年度開始の日(4月1日)以後6カ月を経過した日(10月1日)から2カ月以内

…つまり11月30日が申告期限となります。

では次に納付額を確認しましょう!

上記で計算式は確認しましたが、次の①の計算順序と②の計算順序のどちらの順序が正しいと思いますか?

①計算順序

1,000,000円×6÷12月=500,000円(百円未満切捨)

②計算順序

1,000,000円÷12月×6=499,900円(百円未満切捨)

計算式の規定は次のように規定されています。

「納付額の計算は、前事業年度の確定申告書に記載すべき法人税額を当該前事業年度の月数で除し、これに6を乗ずる方法」

ということは、②の計算順序で計算した499,900円が正しいですね。

また、地方税の中間申告をするかどうかの判定は、国税に合わせます。

国税で申告義務があれば、地方税の申告義務がありますし、国税で申告義務がなければ地方税の申告義務はありません。

ではもう一つの申告方法「仮決算による中間申告」をみてみましょう!

≪仮決算による中間申告≫

事業年度開始の日から6カ月を事業年度とみなして決算を行い、その利益又は欠損に基づいて法人税額を計算します。

つまり、年の中途で確定申告をするというイメージですね。

この申告書を一般に仮決算による中間申告書といいます。

今期が前期に比べて著しく悪化し、前期の業績を基に計算された中間法人税を納付することができないときにはこの方法が有効です。

一点注意が必要なのが、申告期限を過ぎてしまうと「仮決算による中間申告」ができない点です!

「申告書の提出がない場合の特例」という規定があり、中間申告期限までに申告がなければ「前年度実績による中間申告」があったものとみなされるのです。

「仮決算による中間申告」により申告をする場合には必ず申告期限内に行いましょう!

この特例規定は、申告したものとみなす規定であり、納付したものとみなす規定ではありません。

納付は必ず申告期限までにしてくださいね。