2018.11.02

こんにちは。

人生初コラムでとても緊張しています。

しばし、お付き合いください。

私は相続税を勉強するため、仕事が終わってから専門学校へ通っています。

遊ぶことが大好きな私は、友達の誘いを断ることができず、勉強もせず誘われるままに遊びに行ってしまうことが多いため、全然合格できません。

(自ら誘って遊ぶ予定を入れているという説もありますが・・・・。)

カオスに入社したからには、気持ちを切り替えて来年は合格できるよう頑張ります!!

と、公言してハードルを上げて自分の首を絞めておきます・・・・。

入社して1ヶ月、仕事を覚えることに必死で毎日緊張の日々です。

今まで税理士事務所で長年勤務していたのになぜ?と思われてしまいそうですが、

現在は主に資産税に関する仕事に携わっているため、以前の業務と内容が全く違います。

カオスは丁寧な仕事をしているので、今までの私のやり方がいかに適当だったのかを日々痛感しながら仕事をしています。

今、私が携わっている資産税は事前に計画的に準備をしていれば、効果的な節税をすることができます。

今回は相続対策の生前贈与に焦点を当てて簡単にご説明させていただきたいと思っております。

私の知人で、毎年この制度を上手く利用している方がおられました!!!

知人の話を聞いた時は、目からウロコ!でした。

その話は「3.生前贈与の活用法~上場株式~」で・・・。

では、早速本題に入らせていただきます。

【目次】

1.相続の節税対策って何?

2.生前贈与とは???

3.生前贈与の活用法~上場株式編~

4.最後に

1.相続の節税対策って何?

相続の節税対策として真っ先に思いうかぶのが、将来亡くなった時に発生する相続税を安くする。

ではないでしょうか?

どうやったら相続税は安くなるのか?

相続税額は、(相続財産の価額-基礎控除額)×税率 で計算します。

つまり、下記の①~③のような対策を行うと、相続税の納税額が小さくなります。

①相続財産自体を減らす ⇒ 生前贈与

②相続財産の価値(評価額)を下げる ⇒ 不動産等の特例の活用

③控除額を大きくする ⇒ 生命保険の加入、養子縁組など

今回は①の相続財産自体を減らす「生前贈与」についてご説明させていただきます。

2.生前贈与とは???

相続財産自体を減らす方法として一番多く用いられるのが生前贈与です。

本来であれば生前贈与をすると贈与税がかかりますが、年間110万円の基礎控除が設けられているため、110万円までの贈与なら贈与税はかかりません。

110万円分の生前贈与を10年間続ければ、相続財産を合計1,100万円分減らすことができます。

20年間続ければ、合計2,200万円分の・・・。

30年続ければ・・・、ってもういいですね。

相続財産が1億円で、相続人が子供一人だけの場合

生前贈与を全くしていなければ、約1,220万円の相続税がかかりますが、

1,100万円の生前贈与をしていれば、相続税が約890万円

生前贈与を全くしていない場合と1,100万円の生前贈与をしている場合では

差額が330万円となります。

このように税負担の生じない基礎控除内の生前を贈与を事前に行っておくだけで相続税を減らすことができます。

贈与には贈与をした財産が非課税になるものや特別に控除を受けることができるような特例があります。それを積極的に利用することで、さらに節税効果が見込めます。

贈与した財産が非課税となる特例(一部)について簡単にご説明させていただきます。

〇住宅取得等資金の非課税

→直系尊属から20歳以上の子・孫へ住宅取得用の資金として贈与した場合、最高1,200万円が非課税(非課税金額は贈与時期・住宅の種類によって異なります)

過去コラムもご覧ください。

〇教育資金の非課税

→直系尊属から30歳未満の子・孫へ教育資金として贈与した場合、最高1,500万円が非課税となります。

過去コラムもご覧ください。

〇結婚子育て資金の非課税

→直系尊属から20歳以上50歳未満の子・孫へ結婚・子育て資金として贈与した場合最高1,000万円が非課税となります。

〇配偶者控除

→婚姻期間20年以上の配偶者から、居住用不動産の贈与に対して最高2,000万円の控除

上記のように様々な特例があります。詳しい内容はまた改めてご説明させていただきたいと思っています。

3.生前贈与の活用法~上場株式編~

先ほど申し上げた生前贈与は、現金だけでなく保有している株を贈与することも可能です。

贈与した株式の評価は、次の①~④の価格のうち最も低い価格で評価します。

贈与時点で株式が値上がりしていても、過去における低い株価で評価し、贈与税を計算することが可能です。

①贈与日の最終価格

②贈与月の毎日の最終価格の平均額

③贈与月の前月の毎日の最終価格の平均額

④贈与月の前々月の毎日の最終価格の平均額

例えば、株価1,000円の銘柄を1,000株(時価総額100万円)保有しているとします。株価が値上がりして1,100円を超えた場合、1,000株全部を贈与すると、

贈与した株式の時価総額が基礎控除額の110万円を超えてしまいます。

前述のとおり、株式の贈与は過去の株価も考慮して評価し、贈与額を計算します。

110万円の基礎控除の範囲内で贈与が可能です。

この場合、贈与時点で150万円相当の値がある株式を、贈与税がかからずに贈与することが可能となります。

さらに、株式を早期に贈与しておくことで、自身が保有し続けるケースと比べ、以後に得られる値上がり益や配当金に対して、贈与税や相続税が課税されずに済むメリットがあります。

知人は、前述を駆使して毎年子供に低価格で配当利回りが良く、株主優待を受けることができる株の贈与をしています。

何故、株主優待を受けることができる株なのか・・・。

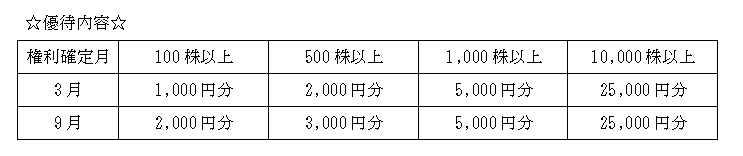

ヤマダ電機の株を例に検討してみたいと思います。

ヤマダ電機では、100株~499株を3月末時点で、一人で100株持っていても200株持っていても株主優待は1,000円分しか受けることができません。

仮に親子で100株ずつ持つと、株主優待1,000円×2口分、合計で2,000円分の株主優待を受けることができます。

現金110万円を未成年の子供に贈与し、未成年者の子が株を購入することは厳しいですが、この制度を利用して親が購入した株を贈与することは比較的簡単にできます。

4.最後に

生前贈与の活用法は色々な方法があります。

今回は、ほんの一例をお伝えさせていただきました。

次回は、他の贈与した財産が非課税となる特例についてご説明させていただきたいと思っております。

他にも節税が知りたいと思われた方、もっと詳しいことが知りたい

気になる点や疑問点があれば税理士法人カオスまでご連絡ください。

税のスペシャリストが親身になってお悩みにお答えさせていただきます。